Von der Compliance zur Chance: Transformative Strategien zur Wertschöpfung

Das verstärkte Engagement für Nachhaltigkeit in Europa, das vor allem durch das Pariser Klimaabkommen und die EU-Taxonomie vorangetrieben wird, hat die Immobilienbranche unter Druck gesetzt, erhebliche Veränderungen vorzunehmen. Die kürzlich überarbeitete Richtlinie über die Gesamtenergieeffizienz von Gebäuden (EPBD) und die Energieeffizienzrichtlinie (EED) sehen bis 2050 einen hoch energieeffizienten und dekarbonisierten Gebäudebestand (einen defacto emissionsfreien Gebäudebestand) und bis 2030 eine Reduzierung der Treibhausgasemissionen um mindestens 55% (im Vergleich zu 1990) vor (Quelle). Als Reaktion auf diese Richtlinien hat sich die Europäische Union das Ziel gesetzt, bis 2033 25% der energieineffizientesten Gebäude in ihren Mitgliedstaaten zu sanieren. Darüber hinaus müssen ab 2030 alle Neubauten strenge Kriterien für die Emissionsfreiheit sowohl bei der Herstellung als auch bei der Entsorgung von Baumaterialien erfüllen. Darüber hinaus plant die EU, die Verwendung von Heizungen auf der Basis fossiler Brennstoffe bis 2040 auslaufen zu lassen (Quelle).

Der Rechtsrahmen in der Schweiz ist weniger entwickelt, aber das Land hat sich mit der Annahme der langfristigen Klimastrategie des Bundesrats (2021) und der Verabschiedung des "Klima- und Innovationsgesetzes" (2023), in dem ein Netto-Null-Ziel festgelegt wurde, stark für die Klimaziele eingesetzt. Angesichts des bedeutenden Beitrags des Immobilien- und Bausektors zum Primärenergieverbrauch (36%) und zu den Treibhausgasemissionen (37%) ist der Sektor zu Recht in den Fokus der Zivilgesellschaft und der politischen Entscheidungsträger gerückt, die versuchen, die globalen Kohlenstoffemissionen zu reduzieren und das 1,5-Grad-Ziel des Pariser Abkommens bis 2050 zu erreichen. Die Dekarbonisierung muss daher bei der Entwicklung, dem Bau und der Verwaltung von Immobilien Vorrang haben.

Dieser sich entwickelnde Rechtsrahmen ist für Vermögensverwalter und Banken besonders kritisch, da Immobilien, die die neuen Standards nicht erfüllen, zunehmend Gefahr laufen, zu "gestrandeten Vermögenswerten" zu werden (geringere Fungibilität, Stil-/Risikoverlagerung, Risiko notleidender Kredite). Um dies zu verhindern, müssen die Eigentümer oft erhebliche Mittel für die Renovierung aufwenden, um die neuen Energie- und Sozialstandards zu erfüllen und Brown Discounts zu vermeiden. Wir glauben, dass ESG-Konformität bald das "new normal" sein wird, was bedeutet, dass Immobilien, die ein bestimmtes Rating nicht erfüllen, mit einer Abwertung belegt werden, während Immobilien, die die ESG-Anforderungen erfüllen, eine Aufwertung erfahren. Am Beispiel des deutschen Büromarktes zeigt sich, dass laut Colliers bis zu 69% (303 Mrd. €) aller Top-7-Büroimmobilien Gefahr laufen, auf der Strecke zu bleiben.

«Der Vorstoss in Richtung eines nachhaltigen Gebäudebestands ist nicht nur eine Compliance-Übung, sondern eine strategische Chance, das Portfolio Management neu zu definieren.»

Armin Hafner, CAIA

Team Lead Real Estate Investment

Gestrandete Vermögenswerte innerhalb der Anlagestile

Praktiker und Wissenschaftler klassifizieren Immobilien in der Regel nach ihrem Risiko-Rendite-Profil und verwenden die Begriffe "Core", "Value-Add" und "Opportunistic" als Indikatoren für den Grad der Vorhersehbarkeit künftiger Cashflows und der Wertentwicklung:

- Core-Immobilien sind solche, die einen bedeutenden Teil ihrer Rendite aus laufenden Erträgen erzielen und sich durch eine eher geringe Volatilität und oft einen geringeren Fremdfinanzierungsgrad auszeichnen. Es wird daher davon ausgegangen, dass sie auch in einem schwierigen Marktumfeld die liquideste Klasse sind.

- Wertsteigernde und bis zu einem gewissen Grad opportunistische Immobilien sind solche, die sich in einer Übergangsphase befinden und die aktive Cashflows generieren können oder auch nicht. Künftige Cashflows sind aufgrund der aktuellen Bedingungen noch nicht stabilisiert und zeichnen sich durch ein gewisses (erhebliches) Mass an Unsicherheit aus. Im Vergleich zu Core-Vermögenswerten generieren Value-Add-Vermögenswerte tendenziell weniger laufende Erträge und stützen sich stärker auf (künftige) Wertsteigerungen als Komponente der Gesamtrendite.

Im Allgemeinen versuchen die Eigentümer, die Eigenschaften eines Objekts zu verbessern, indem sie verschiedene Strategien anwenden, wie z.B. bauliche Veränderungen/Kapazitäten, Neupositionierung oder Änderung des Mietermixes. Diese Ansätze erfordern ein aktives Management. Die erfolgreiche Umsetzung und das Ergebnis hängen daher in hohem Masse von den Fähigkeiten des Verwalters oder des beauftragten Dritten und seiner Fähigkeit ab, erfolgreich Massnahmen zu identifizieren und durchzuführen, die einen echten Mehrwert schaffen.

UBS definiert ein Stranded Asset als einen Vermögenswert, "der seinen Wert früher als erwartet verliert, normalerweise aufgrund sich ändernder wirtschaftlicher Strukturen [...], wodurch zuvor sichere Investitionen zu Verbindlichkeiten werden". Der Autor würde diese Definition um "regulatorische Strukturen" ergänzen und solche Vermögenswerte zwischen Core und Value-Add ansiedeln, mit einer Tendenz zu Value-Add; allerdings muss eine Unterscheidung nach der Art der Immobilie und ihren Hauptmerkmalen (z.B. Wohnen vs. Büro) vorgenommen werden.

Institutionell gehaltene Wohnimmobilien, die in Deutschland oder der Schweiz von einer Strandung bedroht sind, erwirtschaften nach wie vor liquide Mittel, weisen überwiegend einen geringen Verschuldungsgrad auf und haben derzeit in Ballungsräumen geringe oder tolerierbare Leerstandsquoten. Dennoch könnten sie kurz- bis mittelfristig einem Abwertungsrisiko, erheblichen gesetzlichen Verpflichtungen zur energetischen Sanierung und einer eingeschränkten Fungibilität (bis hin zur Unverkäuflichkeit bzw. Unvermietbarkeit zu wirtschaftlich sinnvollen Preisen) ausgesetzt sein.

Im Büroimmobiliensektor ist das Risiko von (künftigen) Leerständen sehr viel höher und die Widerstandsfähigkeit sehr viel geringer, so dass insgesamt ein wesentlich grösseres Risiko besteht, gestrandet oder sogar veraltet zu sein. Colliers verweist auf den "Stranding-Asset-Point" - den Punkt, an dem es zu einem "unerwarteten" Rückgang der Erträge oder sogar zu einem vollständigen Wertverlust kommt (Quelle).

Eine kurze Einführung in Alpha

Alpha kann als Überschussrendite (oder abnormale Rendite) einer Anlage im Vergleich zu ihrer Benchmark als Ergebnis aktiver Investitionen beschrieben werden, die nicht durch bekannte Faktoren beschrieben werden kann, sondern auf Geschick oder Glück zurückzuführen ist. Bleibt eine abnormale Rendite im Laufe der Zeit bestehen (Persistenz der abnormalen Rendite), kann dies ein Indikator für Geschicklichkeit und nicht für Glück sein.

Innerhalb eines Portfolios können bestimmte alternative Anlagen als Alphatreiber fungieren. Zu den Renditetreibern gehören im Allgemeinen die Anlagen, Produkte und Strategien, die das Risiko und die Rendite des Portfolios bestimmen; diese werden üblicherweise in Beta- und Alpha-Treiber unterteilt. Alphatreiber werden durch die Anlagestrategie definiert und streben Renditen an, die nicht von der Benchmark abhängen. Alternative Anlagen - einschliesslich Immobilien (insbesondere Value Add/Opportunismus) - werden in der Regel als Alpha-Treiber eingestuft, da sie auf komplexen, aktiven Strategien mit einer geringen Korrelation zu traditionellen Anlageklassen beruhen.

Beta hingegen ist ein Mass für das Systemrisiko und kann als Benchmark bei der Leistungsbewertung eines Vermögenswerts, Fonds oder Portfolios dienen. Beta-Treiber sind Engagements in Marktrisikofaktoren und kompensieren das Tragen nicht diversifizierbarer Marktrisiken.

Obwohl es sich um zwei unterschiedliche Konzepte zu handeln scheint, können Alpha und Beta als ein Spektrum betrachtet werden. Alpha wird in der Wissenschaft und unter Fachleuten heftig diskutiert (insbesondere im Hinblick auf das Vorhandensein von "echtem Alpha" und die Fähigkeit, es zu erkennen). Ausserdem neigt Alpha dazu, mit der Zeit zu Beta (oder alternativem Beta) zu werden (Quelle).

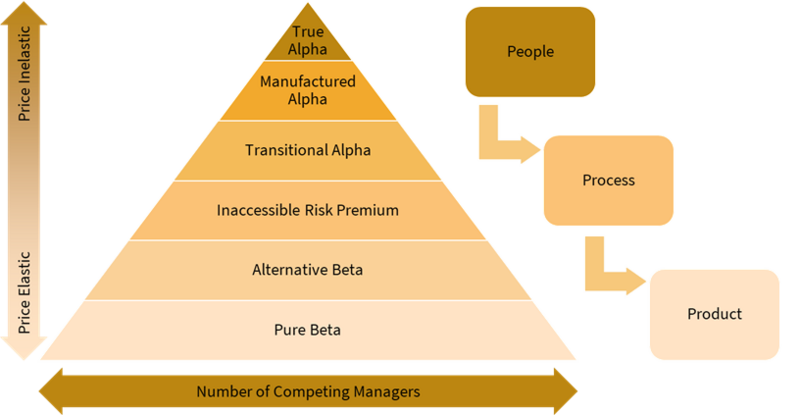

Um einen Rahmen für die Klassifizierung der Anlagekompetenz zu schaffen, schlägt Schelling einen Mechanismus vor, der nicht nur darauf abzielt, die Art und die Quelle der Rendite zu beschreiben - die Fähigkeit des Managers, auf diesen Renditestrom zuzugreifen, und die Wahrscheinlichkeit, dass er in der Zukunft fortbesteht -, sondern der auch die Anlagekompetenz als ein Spektrum darstellt. Da der Schwerpunkt dieses Textes auf Immobilienstrategien im Kontext der Wertschöpfung liegt, beschränkt sich der Umfang hier auf "hergestelltes Alpha" (Schelling beschreibt dies als "Hands-on-Alpha") und "Übergangsalpha" (beide werden in diesem Zusammenhang als am relevantesten angesehen).

In der obigen Hierarchie des Alphas stellen sowohl das Industrie- als auch das Übergangsalpha Alphakonzepte dar, die auf die Immobilienbranche angewendet werden können. Eine Bewegung in der Pyramide nach oben reduziert den Pool an qualifizierten Managern, die in der Lage sind, die entsprechende Alpha-Quelle zu generieren - in unserem Fall Immobilienfachleute mit starken Fähigkeiten und Erfahrungen.

Manipuliertes Alpha bedeutet, dass ein Investor eine Investition tätigt, die darauf abzielt, strukturelle oder betriebliche Veränderungen zu bewirken, die Werte freisetzen oder generieren. Der zugrunde liegende Vermögenswert kann auf dem Markt beschafft oder innerhalb eines Portfolios identifiziert werden. In der Regel beinhaltet die Strategie eine Neupositionierung des Vermögenswerts für den Weiterverkauf an einen Käufer mit anderen Kapitalkosten (wie bei Übergangs-Alpha, wie unten beschrieben) oder eine Neupositionierung innerhalb des Portfolios, um das eigene Leistungsprofil des Portfolios zu verbessern. Der Unterschied liegt jedoch darin, dass der Eigentümer der Anlage zunächst den Wert der Anlage steigern muss. Aufgrund des operativen und prozessorientierten Charakters dieser Strategien weisen Manager mit einer erfolgreichen Erfolgsbilanz in der Regel eine konstante Leistung auf. Value-add-Immobilien sind ein gutes Beispiel für die Generierung von Alpha und können sowohl auf Greenfields als auch auf bestehende Renditeobjekte angewendet werden, die als gestrandet gelten (z. B. Änderung der Nutzungsart von Büro- zu Wohnimmobilien, Quelle).

Transitional Alpha kann durch kurzfristige Veränderungen oder spezifische vorübergehende Marktineffizienzen erzeugt werden. Dazu gehören Situationen, in denen typische langfristige Eigentümer eines bestimmten Vermögenswerts (z. B. Immobilien) daran gehindert werden, bestehende Vermögenswerte zu besitzen, oder gezwungen werden, diese zu verkaufen. Solche Situationen ergeben sich oft aus regulatorischen Änderungen - wie Basel III oder, in unserem Beispiel, ESG-bezogene regulatorische Anforderungen. Andere Investoren können einspringen, um das Objekt zu halten, bis ein Rückkauf möglich ist, oder Massnahmen ergreifen, um das Objekt für den bisherigen Eigentümer kaufbar zu machen. Übergangsalpha kann durch das Halten bestimmter Vermögenswerte erzielt werden, bis natürliche Käufer zurückkehren und sich die Preise normalisieren .

Ein kumulativer Effekt beider Alphas könnte nach einer Verbesserung der Einnahmen (Miete) und/oder einer Verringerung von Leckagen (hergestelltes Alpha) und einer Neueinstufung als Kerngeschäft eintreten, was zu einer Risikoreduzierung mit einer geringeren Risikomarge führen würde - was wiederum niedrigere Abzinsungssätze/höhere Multiplikatoren und einen erweiterten Investorenpool zur Folge hätte (Übergangsalpha).

Wie in unserem Real Estate Blog hervorgehoben, stellt sich für institutionelle Investoren im Rahmen der Portfolio-Optimierung die zentrale Frage, ob sie in energieeffiziente Sanierungen, Revitalisierungen oder Neupositionierungen bestehender Liegenschaften investieren sollen oder ob eine Desinvestition, d.h. der Verkauf von Stranded Assets oder Brownfields, vorteilhafter ist. Dies ist ein besonderes Problem für Schweizer Pensionskassen, die ihre Immobilienquote bereits voll ausgeschöpft haben und meist das Maximum von 30 % überschreiten - eine besonders heikle Situation, wenn man bedenkt, dass innerhalb der beobachteten Stichprobe die meisten Investoren weniger als 10 % ihrer gesamten Immobilienquote in nachhaltige Immobilien investiert haben.

Wenn Immobilien von der Veräusserung bedroht sind, kann eine mögliche Strategie darin bestehen, Verwalter zu engagieren, die gut darin sind, nachhaltige ESG-konforme Renovierungen und/oder Revitalisierungen durchzuführen ("Entstrandung") oder geeignete Strategien zu formulieren, einschliesslich Carve-outs, grüne Entwicklung und Wiedereingliederung in das Portfolio.

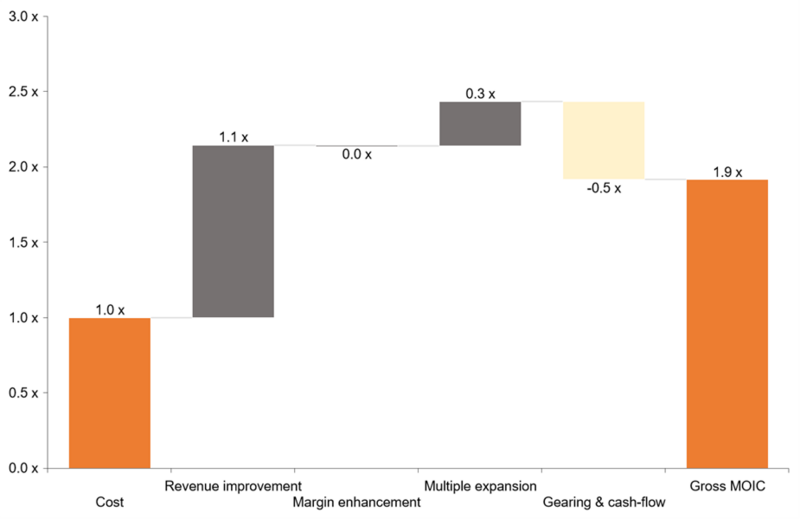

Verfügt ein Manager oder eine vertrauenswürdige Partei über diese Fähigkeiten, können Immobilienwerte durch Faktoren wie Ertragsverbesserung (z. B. durch Neupositionierung am Markt und Erhöhung der Miete), Margenverbesserung (z. B. durch Verringerung von Leckagen), Mehrfachexpansion (z. B. durch eine Risikoverlagerung zurück zum Kerngeschäft) und Verschuldungsgrad und Cashflow (einschliesslich Nettoverschuldungseffekt und Cashflow-bezogene Posten wie Zwischenmieten) gesteigert werden.

Praktische Anwendung

Das folgende vereinfachte Beispiel soll zwei Dinge veranschaulichen: erstens die Triebkräfte für Wertschöpfung und Wertsteigerung durch aktive Wertsteigerung über die Ausführung und zweitens die Auswirkungen des Übergangs auf das Risiko (wie es sich in Rendite und Multiple widerspiegelt). Bitte beachten Sie, dass das Beispiel beispielhaft und fiktiv ist - wir gehen auch davon aus, dass sich die Marktmiete und die zugrunde liegenden Zinssätze nicht ändern. Die Wertkennzahlen und allgemeinen Annahmen sind jedoch von tatsächlichen Projekten und aktuellen Marktbedingungen abgeleitet.

Die Generierung von Werten durch die Umsetzung effektiver und effizienter Redevelopment-Massnahmen auf Basis einer funktionalen Neupositionierung (Büro zu Wohnen) erfordert ein gewisses Mass an Kompetenz und Erfahrung.

Situation und Annahmen:

- Erwerb einer Büro-/Gewerbeimmobilie (nachfolgend "Büro") in einer Schweizer Grossstadt im Zeitpunkt T0. Gute Mikrolage mit mittlerer bis guter Objektqualität.

- Der Leerstand im Bürobereich beträgt 20,0 %, und die verbleibenden Hauptmieter haben eine gewichtete durchschnittliche Mietdauer (WALT) von weniger als 24 Monaten.

- Wir gehen von einem Renovierungs-, Sanierungs- und Erweiterungsprojekt für die Umwandlung in eine Wohnimmobilie nach dem Auslaufen der letzten Mietverträge aus. Die Räumung wird schrittweise erfolgen, mit dem Ziel, das Gebäude innerhalb von 18 Monaten (bis T2) vollständig zu räumen. Mit den Renovierungs- und Erweiterungsarbeiten kann gleichzeitig begonnen werden. Diese werden voraussichtlich bis T3 abgeschlossen sein und voraussichtlich CHF 5'600 pro m² kosten.

- Um die wichtigsten Punkte in Bezug auf die Wertschöpfung hervorzuheben, wird die Ableitung der Mieten und der Opex/Leakage-Annahmen nicht weiter ausgeführt, sondern sie sind repräsentativ und durch den Track Record von Implenia untermauert.

- Zur Vereinfachung gehen wir von einer Vollvermietung bei Fertigstellung und einem Verkauf durch T4 aus. Das Ziel dieses praktischen Beispiels ist es, den Mehrwert des Managers/der ausführenden Gesellschaft (d.h. hergestelltes Alpha) sowie die positiven Auswirkungen der Neupositionierung zu demonstrieren, die wir in diesem Fall dem Übergangsalpha zuschreiben wollen.

- Darüber hinaus berücksichtigen wir in diesem vereinfachten Beispiel keine Grundsteuern und gehen davon aus, dass alle Schulden zinslos sind.

- Alle Werte sind pro m² angegeben.

Angenommener Zeitplan

| Timeline | |

| Acquisition | T0 |

| Remaining rents | T1 |

| Start of capex | T2 |

| Completion of capex | T3 |

| Occupation & Sale | T4 |

Um den Wert oder die Rendite berechnen und zuordnen zu können, schlagen wir zunächst eine einfache Tabelle vor, in der die wichtigsten Faktoren aufgeschlüsselt sind. Wir verwenden zwei Zeitpunkte für unseren Vergleich:

- den Eintrittspunkt (Büro) (T0); und

- den Punkt "Ausgang" (Wohngebiet) (T4).

Die Situation lässt sich also wie folgt zusammenfassen:

Wichtigste Werttreiber und Annahmen

| Component | Office Entry | Residential Exit | (Notes) |

| PGI in CHF p.a./m² | 260 | 450 | (1) |

| PGI in CHF p.m./m² | 22 | 38 | |

| Initial Vacancy | 20.0% | 2.9% | |

| Vacancy/ est. Vacancy in % of actual GR | 4.0% | 2.9% | |

| EGI in CHF p.a./m² | 198 | 424 | (2) |

| Opex/ leakage in % of actual GR | 12.0% | 12.0% | |

| Maintenance in CHF p.a./m² | 12 | 27 | |

| NOI p.a./m² | 162 | 346 | (3) |

| NOI in % EGI | 81.9% | 81.6% | |

| Total leakage in % EGI | 18.1% | 18.4% |

Notes:

(1) PGI = Potential Gross Income;

(2) Effective Gross Income;

(3) Net Operating Income

Um den äquivalenten Richtwert des Einstiegs- und Ausstiegspunktes (der den Kauf- und Verkaufspreis darstellt) zu berechnen, müssen wir zunächst einen Kapitalisierungssatz ableiten, der das Risiko der ursprünglichen Immobilie in der erworbenen Form und die künftigen Immobilienmerkmale erfasst. Unter Anwendung eines einfachen Aufbaumodells, das von einer risikofreien Basis (10-jährige Bundesanleihe) ausgeht, haben wir einen Kapitalisierungssatz (CapR) von 2,5 %/2,2 % und einen Multiplikator (Nettomiete zum Wert) von 39,4 x/44,8 x für Büro- bzw. Wohnimmobilien angenommen.

Ableitung von DCR, CapR und Multiple

| Component | Office Entry | Residential Exit | (Notes) |

| Risk free | 0.7% | 0.7% | (1) |

| Risk premium | 2.0% | 2.0% | (2) |

| Object quality | 0.1% | 0.0% | (3) |

| Yield spread office | 0.2% | nill | (4) |

| Discount Rate (DCR) | 3.0% | 2.7% | |

| Constant growth rate | 0.5% | 0.5% | (5) |

| Capitalisation Rate (CapR) | 2.5% | 2.2% | (6) |

| NOI to value | 39.4 x | 44.8 x |

Notes:

(1) Source: SNB, 10YR GOV as at 26Apr24;

(2) Premium for illiquidity, location (micro/macro);

(3) Objekt quality risk premium refers to overall quality for given usage;

(4) Based on the average prime yields for Office and Residential for Zurich, Bern, Basel, Lausanne and Genf. Source: Wuestpartner (Q4 2023)

Nach der Festlegung des NOI-Wert-Multiplikators können wir einen indikativen Wert ableiten, der einen fiktiven Marktwert beim Ein- und Ausstieg darstellt, und das Ergebnis zusammenfassen.

Ableitung des Richtwerts und Zusammenfassung der Ergebnisse

| Indicative value derivation | |||

| Component | Office Entry | Residential Exit | (Notes) |

| PGI in CHF p.a./m² | 198 | 424 | |

| NOI p.a./m² | 162 | 346 | |

| NOI to value | 39.4 x | 44.8 x | |

| Indicative value/m² | 6’374 | 15’517 | |

| Capex/ m² | nill | 5’600 | |

| Summary | |||

| Indicative Value in CHF/m² | 6’374 | 15’517 | |

| Debt | 3’187 | 7’759 | |

| Equity | 3’187 | 7’759 | (1) |

| Debt raio for capex | 81.6% | ||

| EGI | 198 | 424 | |

| NOI | 162 | 346 | |

| Debt to value | 0.5 x | 0.5 x | |

| Value to EGI | 32.3 x | 36.6 x | |

| Value to NOI | 39.4 x | 44.8 x | |

| NOI margin | 81.9% | 81.6% | |

| Performance | |||

| MOIC adj. for capex share and interim rental income | 1.9 x | (2) | |

| Pre-tax ROE (stabilised) | 5.1% | 4.5% | (3) |

| Pre-tax CoC (stabilised) | 5.1% | 8.2% | (4) |

| Pre-tax NIY (stabilised) | 2.5% | 2.2% | (5) |

| Pre-tax IRR, levered | 21.2% |

Notes:

(1) Equity position at Exit includes share of capex measures in excess of debt financing for capex (1 - (Capex/m² x Debt ratio));

(2) MOIC adj. for capex represents adjusted multiple as equity share of capex is treated as capital invested thus increasing the denmominator. Excess interim rental income is assumed to be distributed increasing nominator;

(3) ROE = Return on Equity, levered (NOI/ Equity);

(4) CoC = Cash on Cash yield, levered (NOI/ (Initial Equity + Capex share));

(5) NIY = Net inital yield (NOI/ indicative value)

Wie oben dargestellt, ergibt sich ein Brutto-MOIC (Multiple on Invested Capital) von 1,9x nach Sanierung und Berücksichtigung der Zwischenmieteinnahmen. Da der MOIC den Multiplikator auf das investierte Kapital darstellt, berücksichtigt er den Eigenkapitalanteil an den Gesamtinvestitionen von 18,4 % zusätzlich zum ursprünglich eingesetzten Eigenkapital (was den Nenner erhöht). Bei der Höhe der Verschuldung wurde angenommen, dass das Verhältnis von Verschuldung zu Wert statisch bei 0,5x bleibt. Darüber hinaus erhöht eine angenommene Ausschüttung von Zwischen-Cashflows (d.h. NOI in T1 und T2 mit 100% bzw. 50%) an den Investor den Nenner. Wir sehen, dass sich unser Eigenkapital nach der Sanierung um das 1,9-fache erhöht - bei gleichbleibendem Schuldenstand. Die Renditen sinken, was zu erwarten war, da wir uns auf den Kernbereich zubewegen. Es bleiben jedoch zwei wichtige Fragen offen:

- Auf welche Faktoren kann die Rendite zurückgeführt werden?

- Wie würde sich das auf ein hypothetisches Portfolio mit ähnlichen Vermögenswerten auswirken?

Zur Beantwortung der ersten Frage schlagen wir die Verwendung einer Wertbrücke für die Zuordnung von Leistung und Rendite vor (siehe unten), wobei die relevanten Faktoren in die zuvor definierten Faktoren unterteilt werden: Verbesserung der Einnahmen (z. B. durch höhere Mieten), Verbesserung der Marge (z. B. durch Verringerung von Leckagen), Mehrfachexpansion (z. B. durch Risikoverlagerung zurück zum Kerngeschäft) sowie Verschuldung und Cashflow.

Die Einnahmen (EGI und NOI) werden durch die aktive Neupositionierung und die damit verbundenen Schritte, einschliesslich aller erforderlichen Sanierungsmassnahmen, Marketing und Mietmanagement, gesteigert, so dass wir den Hauptwertfaktor der Ertragsverbesserung (1,1x) zuschreiben können. Dies (zusammen mit der Margenverbesserung) spiegelt sich darin wider, dass das hergestellte Alpha in hohem Masse von den Fähigkeiten und der Erfahrung des Managers oder einer dritten Partei abhängt. Die Qualität des Exit-Level-Objekts ähnelt einem Core-Wohnprodukt mit hohem Standard und leicht erhöhten (im Vergleich zum Entry-Level-Bürogebäude) Instandhaltungs- und Verwaltungskosten. Das Leakage-Niveau ist unverändert, so dass wir keinen Wertbeitrag durch Margenverbesserung feststellen konnten. Die Mehrfachexpansion als Übergangs-Alpha-Faktor trägt etwa 0,3x bei, was auf den Übergang zu einem risikoärmeren Kernobjekt mit Renditeerwartungen zurückzuführen ist, die eine Wiedereingliederung/kontinuierliche Integration der Immobilie in das Kernportfolio ermöglichen.

Ein Teil des Wertzuwachses ist auf die Kapitalisierung von Investitionen (Capex) zurückzuführen, die teilweise mit Eigenkapital finanziert werden, sowie auf die Erhöhung des Nenners, der unser eingesetztes Eigenkapital darstellt, und die Verringerung unserer erwarteten MOIC.

Betrachtet man das Szenario aus einer Portfolioperspektive auf der Grundlage eines fiktiven Portfolios aus vergleichbaren Vermögenswerten (bei denen wir davon ausgehen, dass es sich ausschliesslich um Kernkapital handelt; siehe unten), so können wir einen Trend zur Risikoreduzierung (Standardabweichung (SD)) und einen Anstieg der risikobezogenen Rendite (ausgedrückt als Anteilsquote (SR)) erkennen, der auf der Annahme beruht, dass unser Vermögenswert (Vermögenswert 5) bei Eintritt gestrandet und bei Austritt saniert ist. Für unsere Stichprobe haben wir uns auf die Nettoanfangsrendite als Renditeproxy verlassen.

Musterportfolio mit allen Kernimmobilien

| Excess return | |||||

| Asset | Entry | Exit | rf | Entry | Exit |

| Asset 1 | 2.0% | 2.0% | 0.7% | 1.3% | 1.3% |

| Asset 2 | 2.2% | 2.2% | 0.7% | 1.5% | 1.5% |

| Asset 3 | 2.3% | 2.3% | 0.7% | 1.6% | 1.6% |

| Asset 4 | 2.1% | 2.1% | 0.7% | 1.4% | 1.4% |

| Asset 5 | 2.5% | 2.2% | 0.7% | 1.8% | 1.5% |

| Mean return | 2.23% | 2.17% | |||

| SD | 18.5% | 10.5% | |||

| Avg. excess return | 1.5% | 1.4% | |||

| SR | 0.08 | 0.14 | |||

| Change in SD | (43.3)% | ||||

| Change in SR | 69.2% | ||||

Grüne Transformation: Alpha realisieren mit Implenia

Im Vergleich zu regulären Investitions- und Instandhaltungsplänen innerhalb von Immobilienportfolios bietet der durch ESG entstehende Druck die Möglichkeit, die Wertschöpfung mit Hilfe erfahrener und kompetenter Partner wie Implenia zu beschleunigen, die das Potenzial von "manufactured alpha" weiter ausschöpfen können - insbesondere im Zusammenhang mit "stranded assets" und "value-add properties". Erreicht werden kann dies durch massgeschneiderte "Entstrandungs"-Strategien und massgeschneiderte ESG-Lösungen, die das Portfoliorisiko deutlich reduzieren und gleichzeitig künftige Wertsteigerungen freisetzen und damit die Gesamt- und risikobereinigten Renditen steigern.

Pensionsfonds in der Schweiz sind besonders gefährdet, weil sie zu wenig in nachhaltige Immobilien investiert sind (10-40 % ihres gesamten Immobilienportfolios) und weil eine beträchtliche Anzahl von Fonds bereits die maximale Immobilienquote von 30 % überschreitet.(10) Ein systemischer strategischer Ansatz ist unerlässlich, um gestrandete Vermögenswerte zu identifizieren, Werte innerhalb des Portfolios zu schaffen und die wichtigsten Werttreiber zu ermitteln, um die Transparenz und Geschwindigkeit zu verbessern, aber auch um Preismechanismen mit Desinvestitionsüberlegungen zu unterstützen.

Die Marktteilnehmer können von den umfassenden Dienstleistungen und der grossen Erfahrung von Implenia bei der Neupositionierung von untergenutzten Liegenschaften und der Durchführung von nachhaltigen Renovationen profitieren.

Die Gruppe verfügt über eine umfassende Erfolgsbilanz bei der effektiven Verwaltung und Umwandlung von umweltschädlichen in nachhaltige Immobilien. Wir unterstützen Immobilieneigentümer und Investoren in technischen und investitionsbezogenen Fragen und bieten massgeschneiderte Lösungen zur Verbesserung der Nachhaltigkeitsleistung, der langfristigen Rentabilität und der Anpassungsfähigkeit von Immobilienportfolios.

Ihre Kontaktperson

Wie man den Weg zu CO2-freien Gebäuden beschreitet

Netto-Null White Paper

Der exponentielle Anstieg der anthropogenen Treibhausgaskonzentrationen seit der Industrialisierung führt zu einem verstärkten Treibhauseffekt. Dies führt zu irreversiblen Schäden an den natürlichen Ökosystemen und unserer Gesellschaft. Aus dieser Erkenntnis heraus muss der Ansatz der Dekarbonisierung in den Fokus der Immobilienentwicklung und des Bauens rücken.

Unsere Recherche und das daraus resultierende Whitepaper Dekarbonisierung liefert Ihnen alle notwendigen Erkenntnisse und Informationen zu diesem zukunftsweisenden und relevanten Thema. Die Datengrundlage des Whitepapers besteht aus einer breit angelegten Portfoliostudie von 36 Implenia Entwicklungsprojekten auf Basis des SIA 2040, die im Jahr 2022 durchgeführt wurde.

Quellen

- Energy Performance of Buildings Directive

- Energy Efficiency Directive

- Stranded Asset Risk Grips Real Estate Investors: ESG Regulation

- Stranded Assets: Büros für 303 Milliarden Euro gefährdet

- Bis zu 69 % der Büroimmobilien von Veralterung bedroht

- Report Obsoleszenzrisiken

- Langfristige Klimastrategie 2050

- Stranded assets

- The Hierarchy of Alpha

Kommentare (0)

Keine Kommentare gefunden.